2020年8月蚂蚁集团申报科创板IPO,热度在2个月后随着IPO节奏的停滞而冷却。

但此次IPO试水却让很多人记住了SER,原来A股上市前股权激励还可以这样操作。

那时至今日,蚂蚁集团的股权激励怎样了?

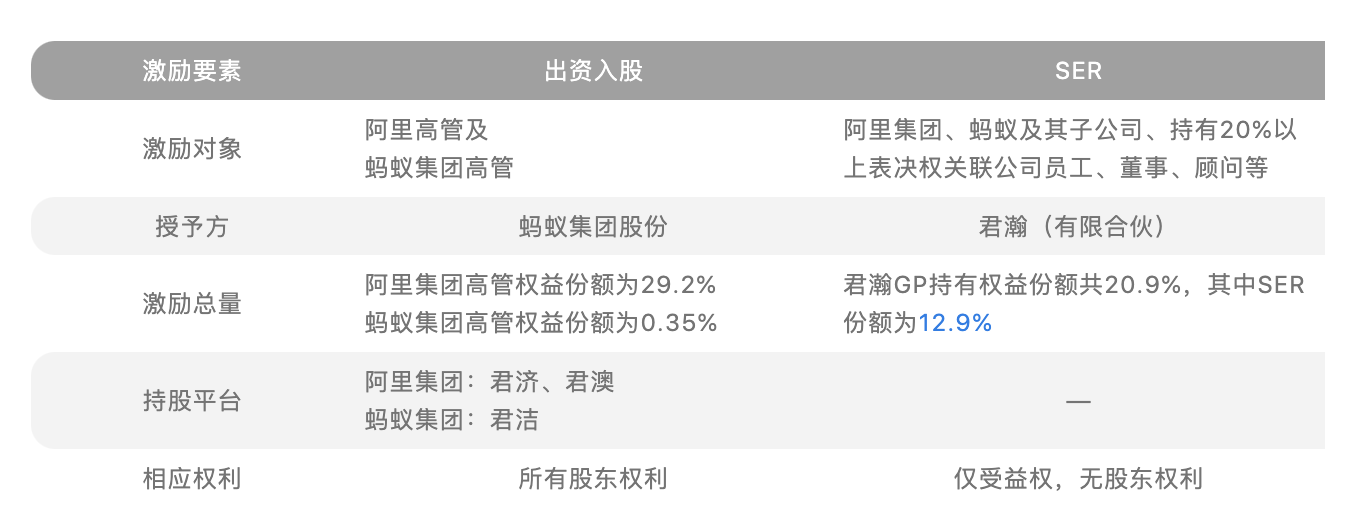

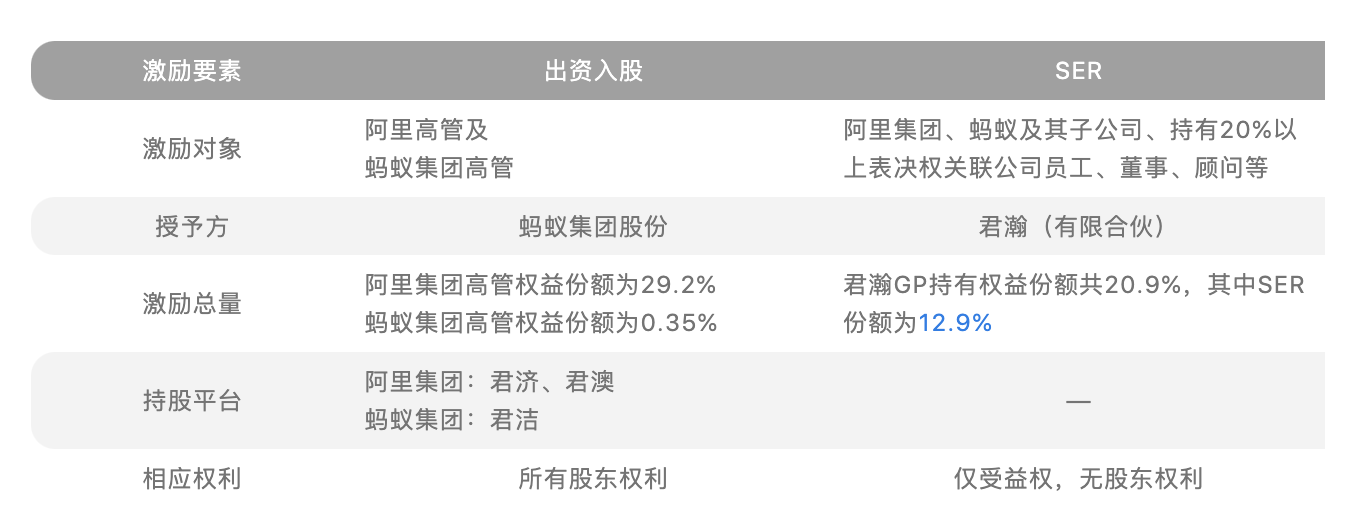

蚂蚁集团的股权激励

*数据均为2020年科创板受理时的状态,数据来自招股说明书

其中权益份额指合伙份额经济利益对应的蚂蚁集团股份占比,由合伙协议规定,不一定等同于合伙企业间接持股比例

蚂蚁集团出资入股

蚂蚁集团向阿里集团合伙人及蚂蚁集团高管授予蚂蚁集团「出资入股」,对应真实股份,并通过有限合伙企业间接持股。

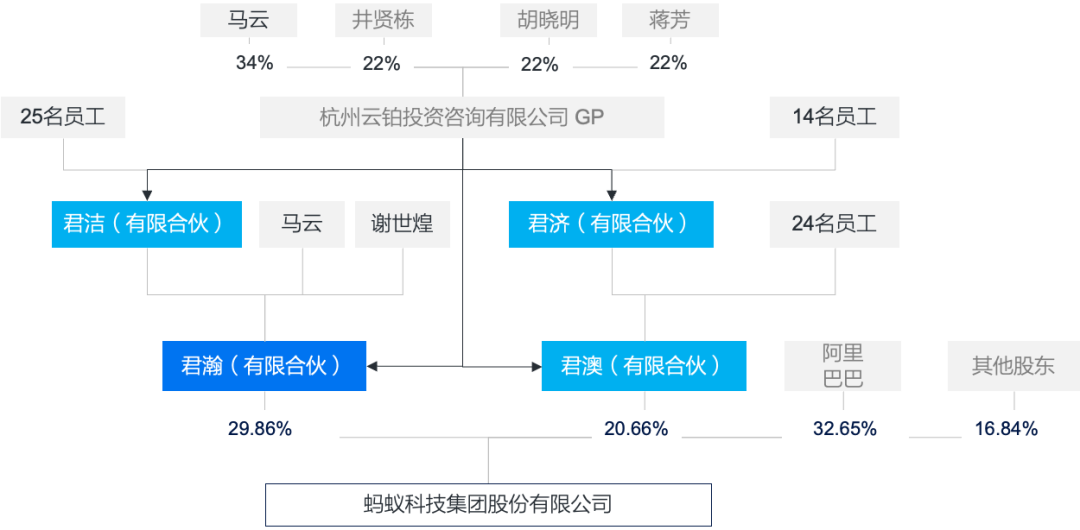

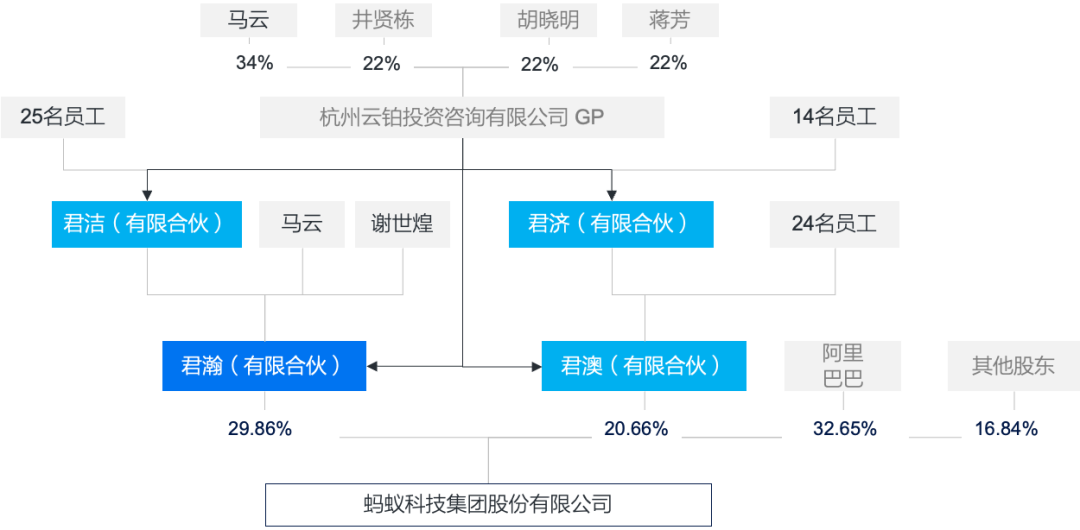

| 蚂蚁集团科创板受理时股权结构

蚂蚁集团经济受益权

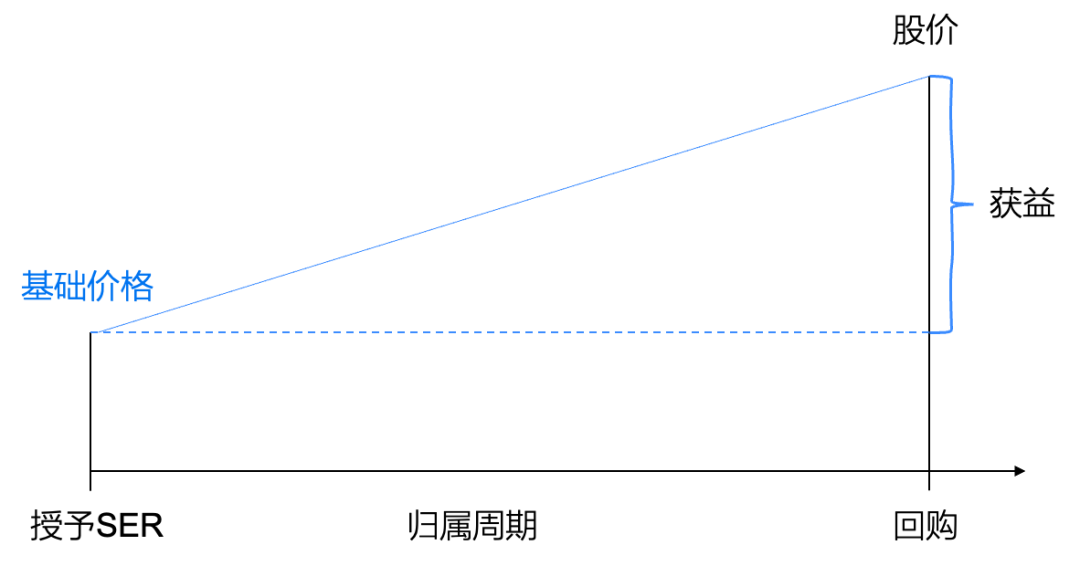

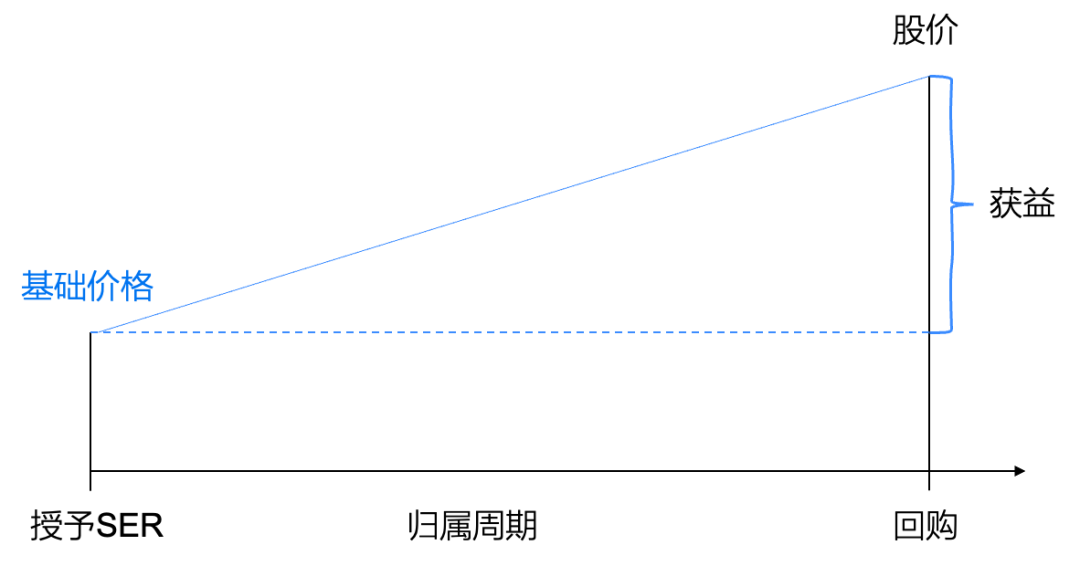

经济受益权,其操作模式可以理解为以现金方式结算的期权,其授予逻辑与期权类似,但最终授予人(君瀚)将以现金方式结算「股权」增值部分,员工并不会获得真实股份。

| SER的操作方式

蚂蚁集团招股书描述为「一种以股份价值为基础的经济激励安排」,受协议约束,不涉及真实股份,本质并不是股权激励。虽不涉及真实股份支付,但实际对应蚂蚁集团股份30.79亿股(占比当时蚂蚁集团总股本的12.9%)。招股书日已经授予了90%。

IPO停滞带来的影响

如果要做实SER虚拟股权的性质,君瀚是需要进行回购,但回购的资金不菲,至IPO申报时,蚂蚁集团的每单位SER对应价值将近400元(每单位SER对应5.58股,IPO定价68.8元),如果将全部授予的SER进行回购蚂蚁集团需要支付将近1,900亿元。

因此公司在上市申报时是打算把SER直接转成A股的限制性股票,基础价格转为限制性股票授予价格。可以说这招「移花接木」非常巧妙,十分「合理」地避开A股上市前的工商登记和200人股东限制,同时又保证了员工上市前后利益不变,公司也不用自己掏钱做回购,兑现的方式依然过渡给了二级市场的投资者们。

也许有人也甚是疑惑,蚂蚁的SER与其他公司上市前发的期权好像没什么差别,蚂蚁只是发明了一个新的名称「经济受益权」,然后跟真实股权撇清关系,就可以解决A股限制的大部分问题。

但事实是蚂蚁集团的IPO宣告停滞,这也意味着这招移花接木没法实现,我们也无从得知证监会对此是什么态度。如果这种方式可行,那真是彻底颠覆了A股上市前股权激励的做法。

那么上市没有成功,按照SER本来的规则,应该由君瀚来进行回购,但公司激励计划说的很清楚,上市前回不回购、什么时候回购完全是由授予人(君瀚)决定的。

但据说现在每单位SER内部定价降至195元且并没有真实执行回购。这对于蚂蚁集团的员工而言,可以说从致富狂欢直接掉入冰窟。大概蚂蚁集团还在等待下一个上市的时机,但对员工而言如此大的心理落差在,整体感受肯定是不好的。

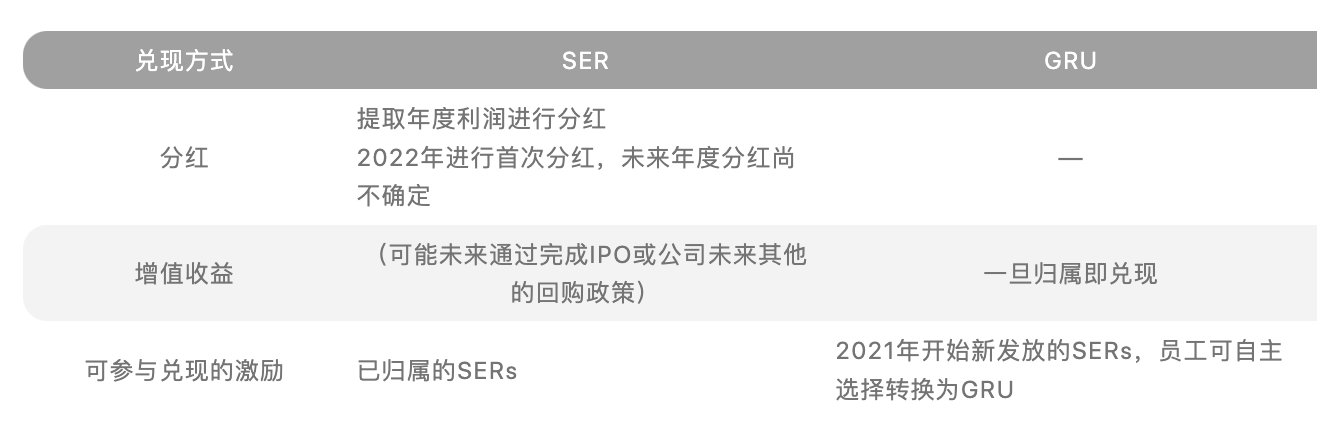

调整后的兑现方式

为了安抚股东和员工,2022年5月,蚂蚁进行了首次分红,按照阿里披露的获得39.4亿分红,持股33%来算,分红总额高达120亿。

与华为TUP类似,SERs的持有者们同样可获得分红。按照SER对应的持股比例12.9%计算,所有持有SER的员工可获得分红总额为15.5亿元。每SER对应分红为2.44元,已归属的SER可获得分红。2.44元的分红相对150元的账面价值收益率仅为1.63%,这是不用出资情况下净收益。

假设某P7同学2020年获得4,000 SERs,2022年归属50%,今年可获得的分红为4,880元。

2021年开始新授予的SER可自主选择等价值转换为GRU,GRU按照时间归属直接兑现,GRU的价值即为SERs的账面价值,大部分员工每股GRU为150元(195元股权价值扣除45元基础价格)。GRU更偏一种递延奖金发放方式,短期且流动性强。

无疑分红和GRU的推行可一定程度上稳定军心,也侧面反映了蚂蚁暂时没有再次IPO的计划。